「そろそろ投資を初めてみようかな…」

人生100年時代。この言葉が浸透するにつれ、サラリーマンやフリーランスが資産運用をすることは避けて通れなくなっています。とはいえ、大事なお金を運用するからこそ、少なからず不安があることも理解できます。

DUAL WORKでは、これまでにもお金の専門家の監修の元、投資に関する記事を多数発表してきました。そして何より、人生を豊かに送るためにも「複業で稼いだお金を積極的に投資に回し、資産を形成していく」ことをおすすめしてきました。

今回は投資を始めるための準備編。万が一、投資した資産がすり減ったとしても、生活への影響が出ないように、資産運用を始める前に整えておくべきお金の条件とは何か?を本記事で解説していきます。皆さんの大切なお金を安心して運用できるように、比較的厳しい条件を設定してみました。記事の後半では、条件を満たさない人でも投資できる方法もご紹介していますので、是非、みなさんの資産運用にお役立ていただければと思います。

資産運用を始める上で確認したい条件

投資の基本は「安く買って、高く売る」と、シンプルなもの。

しかし、銀行にお金を預けることとは異なり、状況によってはプラスにもマイナスにも転じます。だからこそ「生活資金を削って多額のお金を投じたのに、マイナスになってしまった…」という事態は避けたいものです。

そのためにも資産運用を始める前に、収入や貯金が万全であるかチェックする必要があります。具体的なルールは以下の2つです。投資を始める前に必ずチェックしてください。

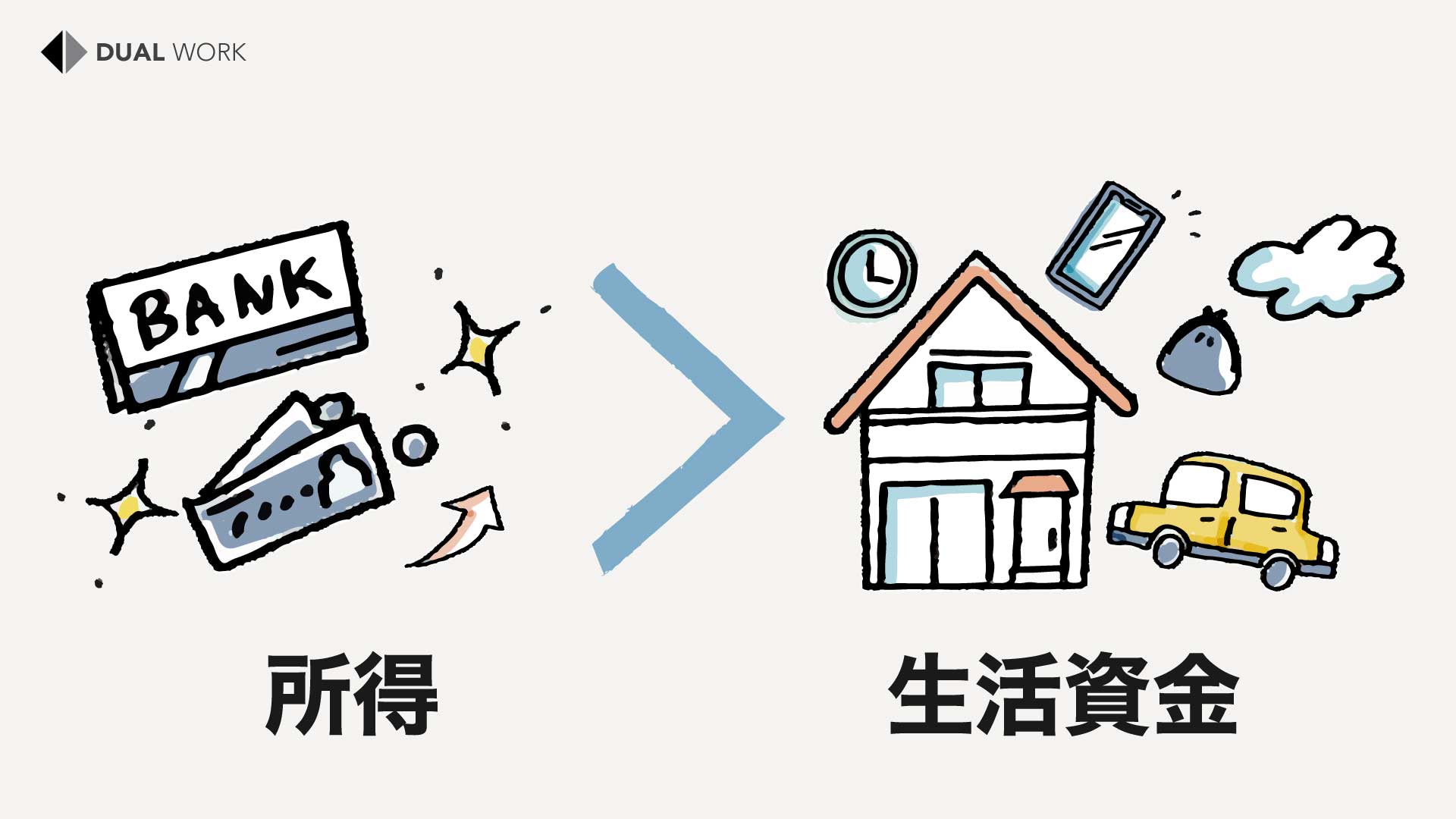

① 所得が生活資金を超えている

② 半年以上の生活可能な貯蓄がある

①、②の少なくともどちらか片方を満たしていれば、投資ははじめられます。以下では簡単にその理由を解説していきます。

①所得が生活資金を超えている

あなたの毎月の給料から生活資金を差し引いた場合、手元にいくら余剰資金が残るでしょうか?手元に数万円が残り、余剰資金として活用できるのであれば、選択肢は多くありませんが、投資を始めることは十分に可能です。

もし、毎月の給料と生活資金が同程度なのであれば、投資をするのは時期尚早です。まずは、収入を上げる努力をしてください。または生活を見直して生活水準を下げる必要があります。これまでにも、DUAL WORKでは「収入の10%を貯蓄せよ!」と提唱してきました。それは裏を返せば「収入の90%で生活せよ!」と生活水準を見直すべきということです。

もしこれらの条件をクリアしていて資産運用を始めるのであれば、まずはiDeCo※1やNISA※2を積極的に活用することがおすすめです。それらの資産運用については、以下の記事でもご紹介していますので、よろしければ参照してみてください。

参考記事:人生100年時代に考えたい資産運用術 #dualwork

※1 iDeCo:毎月一定の金額を積み立て、原則60歳以降に運用益を非課税で受け取ることができる私的年金。

※2 NISA:決まった非課税枠投資を利用し、配当金や値上がり益を非課税で受け取ることができる税制優遇制度。

②半年以上の生活可能な貯蓄がある

毎月数万円のキャッシュをiDeCoやNISAに投資したうえで、次の投資を考えるタイミングはいつでしょうか?本格的に資産運用を行うのであれば、半年以上の生活資金を確保できれば積極的な投資を始めても良い頃合いです。

何十万、何百万円といったお金を動かすと、当然ながら利益も損失も大きくなります。特に、投資先の値下がりにより損失が出た場合は、損切りすべきか?塩漬けにすべきか?いろいろな葛藤が生じます。

その時に一定の預貯金が投資資金とは別に確保できていることで、先行きの不安に対する安心感が得られ、目先の値動きを気にすることなく冷静な判断と、長期的な運用を心がけることができます。

また、フリーランスとして働いている方が体調を崩して突然職を失ってしまったとしても、貯蓄を活用して生活を確保できます。不確実性の高い投資資金をあてにせず、また労働しなくても食べていくことができる安心感は、日々の精神衛生に極めて重要です。

まずは、自分の生活水準をきちんとコントロールすることで、毎月10%の余剰資金を確保します。それを限度額いっぱいまでiDeCoとNISAで運用する。その枠が溢れたら、半年分の生活費の貯蓄をめざします。単純計算ですが、毎月10%を貯蓄に回すと、半年分の生活費はおおよそ5年程度で貯まる計算です。

市場は永遠に続きますので、焦って投資を始める必要はありません。もちろん、時間を味方につけることはとても大事です。しかし、それ以上に精神的に安定して、お金のことを考えられる環境は何より重要です。人生100年時代だからこそ、時間をかけてゆっくりと着実に資産を形成していきましょう。

それでも、条件を満たさずに投資を始めたいならば…

収入と生活費が同額程度で、貯蓄の余裕があまりなかったりする方でも、できれば投資は始めておきたいと、考える方がいるかもしれません。そんな方でも支出を抑えて投資できる方法があります。それは「ポイント投資」です。

ポイント投資とは、手持ちのポイントを金融商品と交換し、小さく資産運用を始められるサービスです。現在の日本では以下の2通りの投資方法があります。

- ポイントを現金化して実際に株を売買する「ポイント運用型」

- ポイントを現金化せず、そのままポイントとして投資をする「ポイント投資型」

楽天ポイントやTポイントなど利用するポイントによって投資の方法は異なります。ご自分が普段活用しているポイントが、何に投資できるのか?実際に始められる時には、必ず確認してから始めてください。

代表的なポイント投資が行えるのは下記の通りです。

それぞれのポイント投資プログラムの詳細リンクを下記に整理しておきました。ご自身が普段使われているポイントプログラムがあれば、

ポイント投資の良いところは普段の生活で得られたポイントを元に投資を行うため、自分の生活費を切り崩す必要が一切ないことです。それを理由に仮に損失が発生したとしても、大きなストレスを受けることなく長期運用ができるでしょう。もちろん、ポイントだけで資産を形成できるほど儲けられるものではありません。それでも、お金を運用することで新たに吸収する知識や経験は、この先の人生で必ず役に立ちます。

条件を満たさない人でも、日頃の生活で貯まるポイントを活かし、小さくお金の勉強を始めてみましょう。

投資はあくまで「余剰資金」で

人生100年時代を生きるための資産形成を行う上で、投資は避けて通れません。しかしながら、投資にはリスクがつきものだからこそ使うお金には注意が必要です。投資は、自分の所得や生活状況を踏まえた上で、自分が取れるリスクの範囲内で行うことが鉄則です。

現在は、貯めたポイントで投資したり、一株から買える投資や100円から買える投資信託など、少額から始められる仕組みも多数整っています。

これらのサービスも上手く活用して、資産運用に活かしてみてはいかがでしょうか。